今回は「ライフプランキャッシュフロー表を作るための手順」というテーマで

お話しします。ライフプランキャッシュフロー表(以下LPCF表)を作るには

4つの手順があります。最初にやるべきことは「出発地点」を確かめることです。

人生設計を描くには目標を決めて準備することが大切

2015年12月17日にアメリカの中央銀行が金利を0.25%引き上げる

ことを決めました。これは国全体の景気回復を意味しています。しかし日本は

相変わらず活性化の兆しは見られない状態が続いています。

そこで「漠然とした将来不安におびえるより前向きに打開したい。公的年金が

あてにならないなら自分で解決しよう」とばかり、株式や投資信託に走る人も

いますが、証券会社や金融機関に勧められるまま投資や運用に手を出すのは

危険です。元本保証なしの投資は大きな損失を招くもとです。

若い時から貯蓄をコツコツ継続することに勝る蓄財はありません。

将来不安を払拭するには、定年退職時を目標の地点と決め、それに向かって

しっかり準備することが大切です。

たとえば自分の人生設計を描かずに暮らすということは航海図を持たず

未知の大海に出航するのと似ています。行き当たりばったりの航海は

アクシデントに見舞われても対応できません。だから自分たちの

人生設計を描くにはまずはLPCF表を作成することが不可欠です。

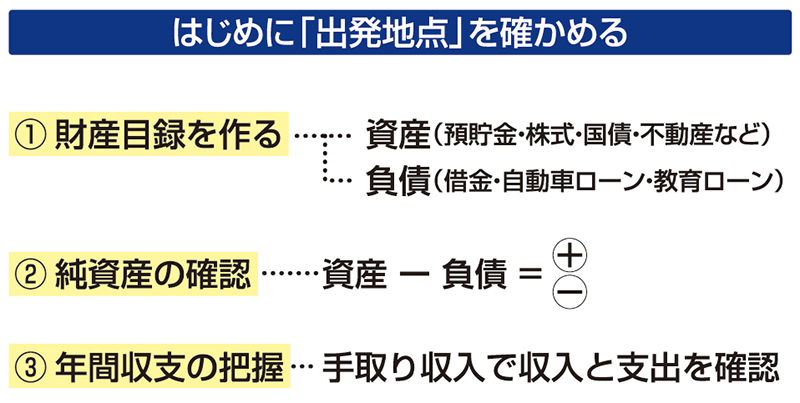

LPCF表を作るには、まず現状をよく把握することです。つまり

「出発地点」の確認が大切で、最初に現在所有する資産と負債を

洗い出し、財産目録を作ることからスタートします。

では財産目録を作る手順を解説します。

まず、財産目録を作るにはまず資産と負債の仕分けします。

資産は預貯金・株式・国債・投資信託・不動産・貴金属などです。

負債は自動車ローンや教育ローンなどです。

財産目録の作成ができたら2番目にやることは資産から負債を差し引いた

純資産を確認することです。もしマイナスの場合はマイホームづくりや

生活設計に大きな支障をきたすことになります。だから家計の見直しを

図って当面の純資産をプラスにする必要があります。

3番目にやることはこの1年間の収入と支出を把握することです。

収入に関しては、社会保険料と税金を差し引いた手取り収入の確認が

必要です。この収支を把握することでわが家の現状が見えてきます。

まずは、現状の我が家の財務内容を確かめておきましょう。

まず「出発地点」を確かめることができたら次は目標地点、つまり

定年退職時の目標と暮らし方を決めることです。退職地点の暮らしを

具体的に想定するには、夫婦でよく話し合い、共通認識をもつことが

理想的です。

一例を挙げてみましょう。

たとえば①住宅ローンは完済している②子どもたちは巣立っている。

③退職金は別として貯金は1千万円ある。④夫婦とも健康である。

⑤退職後の働き方を準備している。⑥夫婦で年に2回旅行する。

⑦夫婦でそれぞれの趣味を持つ。たとえば夫は釣りとバイク、

妻は手芸と社交ダンスを楽しむなどがあげられます。

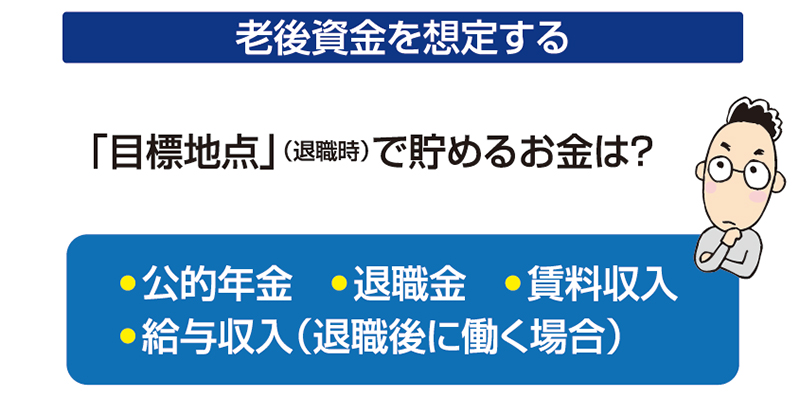

では次にやるべきことは老後に必要なお金を想定することです。

老後に必要なお金を想定することについて解説をします。

退職後のライフスタイルが具体的に描けたら、次にそれを実現する

ためのお金を見積ります。

「退職地点」でお金をいくら貯めればよいかの確認ですが、退職後に

必要なお金、つまり老後資金は退職時までにすべて用意する必要は

ありません。なぜならば公的年金も受給できますし、それに退職金も

受け取れます。アパートや駐車場などの賃料収入が見込める場合もあります。

そして退職後も働くことができるならば、給与収入が得られます。

それらを試算すると退職時までにどれくらいのお金を準備すれば

よいかがわかります。

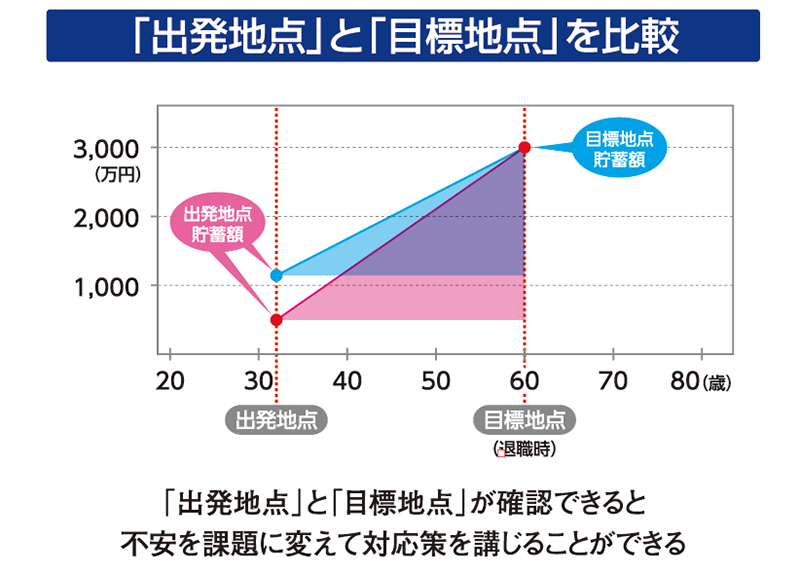

「出発地点」と「退職地点」の金額差が大きく、相当努力をしなければ

目標に到達するのが困難な場合は、家計を見直して貯蓄の積み増しを

行ったり、家族の働き方を変えるなどの思い切った工夫が必要となります。

「出発地点」と「退職地点」をしっかり確認できれば、将来の漠然とした

不安を、具体的な目に見える課題に変えて、明確な対応策を講じることが

可能となります。

いかがでしたか。ライフプランの立て方が具体化してきましたね。

老後の資金はいくらあればいい?

では、一体老後の資金はいくらあればいいのでしょうか。

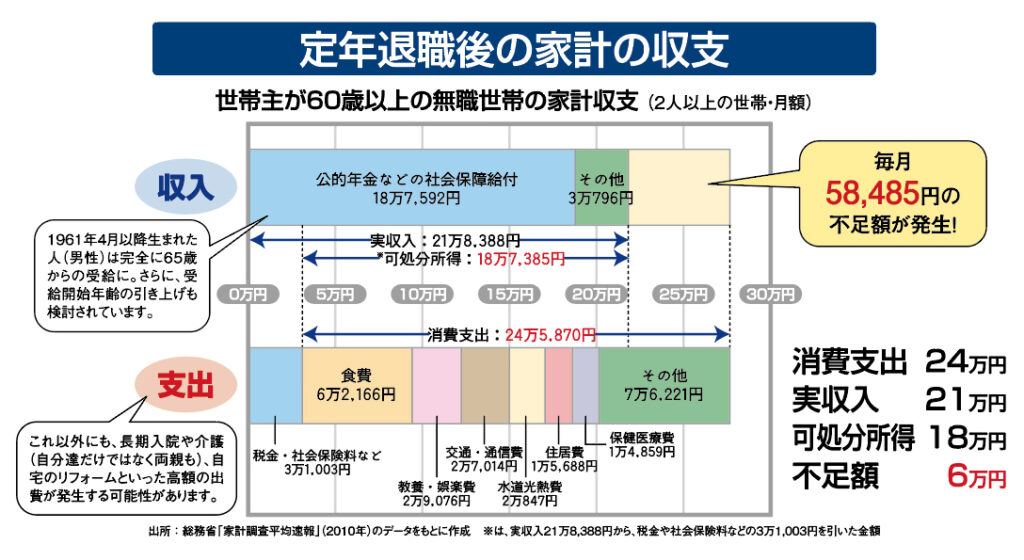

総務省が発表している「定年退職後の家計の収支」では月の平均

支出は約24万円。60歳で定年を迎え85歳まで生きるとすれば

単純計算で約7200万円必要になることがわかります。

さらに介護費用などを加えれば、必要額はよりかさんでいきます。

その負担を子供に頼らず賄おうとすれば定年後だけでも夫婦あわせて

1億円以上は必要です。ちなみに高齢夫婦無職世帯の場合、毎月の

可処分所得約18万円から支出24万円を差し引くと月々約6万円

の不足がでます。可処分所得とは給与やボーナスなどの所得から

支払い義務のある税金や社会保険料などを差し引いた残りの手取り

収入のことをいいます。これが単純に25年続くとすると、

1800万円のマイナスとなります。

でも出費はこれだけでなく医療費や介護費など、臨時の出費も覚悟

しなければなりません。さらに冠婚葬祭やつきあい、そして住宅の

リフォーム、お墓や葬儀などの費用を見込むと赤字幅はさらに拡大し、

老後資金は3000万円でも足りない計算となります。

ではこのマイナス部分をどう埋めるか。

その大半は、言うまでもありませんが、退職までに貯めた預貯金、

それと退職金などがその原資になります。

大勢の方が中小企業に勤めている現状からして退職金をアテにして老後を

過ごすことは危険です。それに60歳までに完済できない住宅ローンと、

大学卒業までまだまだかかる子供の教育費の大きな出費が退職時点で

続いていると退職金を取り崩して返済に充てる可能性が高くなります。

そうなると、老後資金の不足分を賄うことが難しくなります。

人生における3大支出は「住宅資金」と「教育資金」と「老後資金」です。

しかしこれらの必要資金は家を建てる段階で、ある程度試算することができます。