リストラ・子どもの教育・親の介護など将来について漠然とした不安が

いっぱい。ライフイベントとコストについてチェックしてみましょう。

住宅ローンは返済できる?

将来が不安で家づくりに踏み出せない

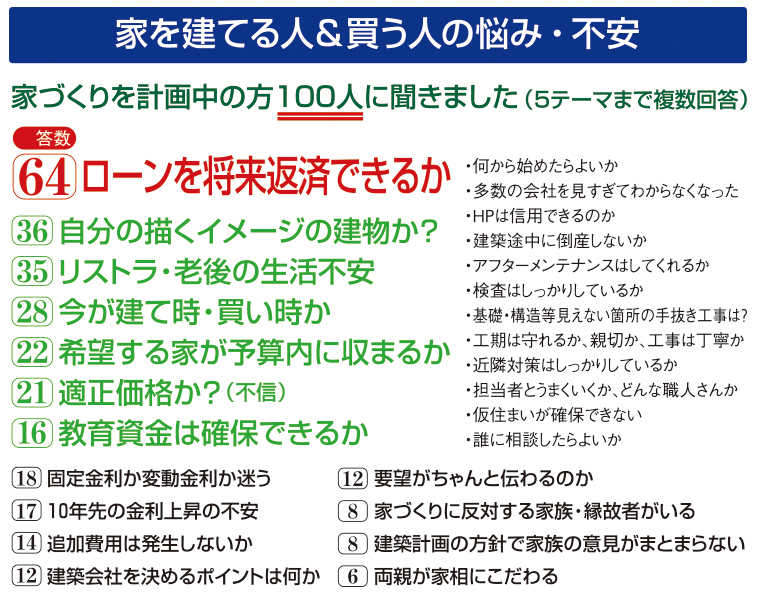

「家づくりの不安はなんですか?」と100人に尋ねると64名の方が

「住宅ローンを将来返済できるか」と回答し、トップとなりました。

いかに多くの方が、将来に対するお金の不安を抱いているかが

良くわかりますね。

ライフイベントとは

人の一生には、入学、就職、結婚、出産、退職などいろいろな

できごとが発生します。これらを「ライフイベント」と呼びます。

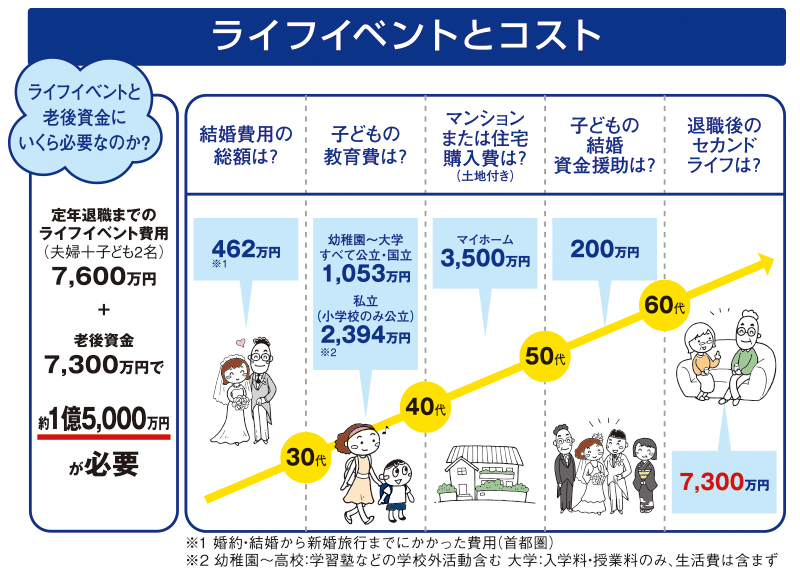

まず、夫婦+子ども2人の家庭を例に、定年退職までのライフ

イベントとそれにかかるコストを見てみましょう。

ライフイベントにかかるコスト

結婚費用が約462万円、子供の教育費が3500万円、マイホーム

資金3500万円、子どもの結婚資金援助が200万円として

合計7600万円必要になります。

この費用には、日常の生活費や住宅ローンの金利は含まれて

いません。これに、老後資金7300万円を加えると、ひとつの

家庭の生涯には約1億5000万円のお金が必要ということになります。

こうして考えると、将来にわたりかなりのお金が必要になる

ことを覚悟しなければなりません。

生涯のキャッシュフローは?

ライフイベントに沿ったお金の出し入れ

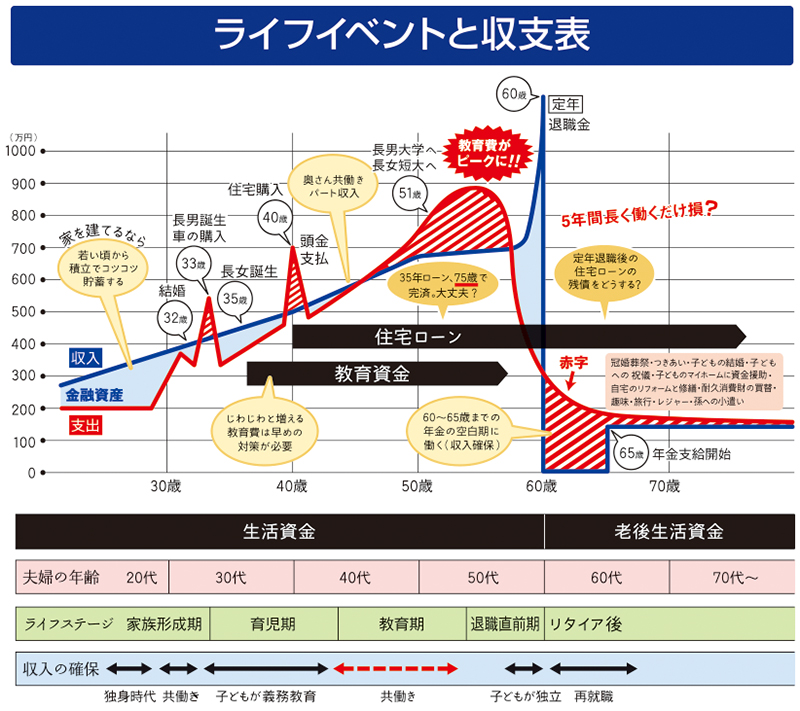

「キャッシュフロー」とはお金の流れのことです。人の生涯には

ライフイベントとともにいろいろなお金の出入りがあります。

お金を貯める時期はいつか、住宅ローンの返済はいつ始め、いつ

終えるのがよいか。子どもの教育資金のピークはいつかなどを想定し

お金の備えに対する意識ができると老後の生活をどうするかも

イメージしやすくなります。

ライフイベントと収支表

ここでは、夫婦のライフイベントと収支を年代別の表にまとめて

みました。青は収入を表し、赤が支出を表します。収入より支出

が少ない黒字のところは、お金が貯まりやすい時期です。

一番下の「収入の確保」の欄を見ると、お金が貯まる時期がよく

わかります。共働きの期間と子どもが独立していれば退職前が

大きく貯蓄のできる時期だと言えるでしょう。

住宅ローンの返済や教育費など出費の多い40代から50代は赤字になってしまいます。